重磅,国家连发通知文件:年底前基本实现增值税专票电子化,推行“五税合一”综合申报!

国家税总:再提增值税电子专票试点、推行“五税合一”综合申报

国务院办公厅:2020年底前基本实现增值税专用发票电子化

文件划重点!

1、电子专票来了,时间定了

2020年底前基本实现增值税专用发票电子化,主要涉税服务事项基本实现网上办理。

2、电子专票试点地区,范围定了

将长三角区域部分城市,列入首批增值税专用发票电子化试点范围。

3、推行“五税合一”综合申报

将城镇土地使用税、房产税、印花税、土地增值税统一按季申报,纳税人在申报这四个税种和企业所得税时,进行税种综合申报,实现“一张报表、一次申报、一次缴款、一张凭证”。

4、税收优惠申报不再设审批环节

简化增值税等税收优惠政策申报程序,原则上不再设置审批环节。

5、放宽小微企业、个体工商户登记经营场所限制

这将大大降低小微企业和个体户开办的难度!

6、“一证准营”、跨地互认通用

之前开办企业,要有各种行政许可费时费力,如今“一业一证”推进,利好企业。

对企业而言,这些文件算一波利好!

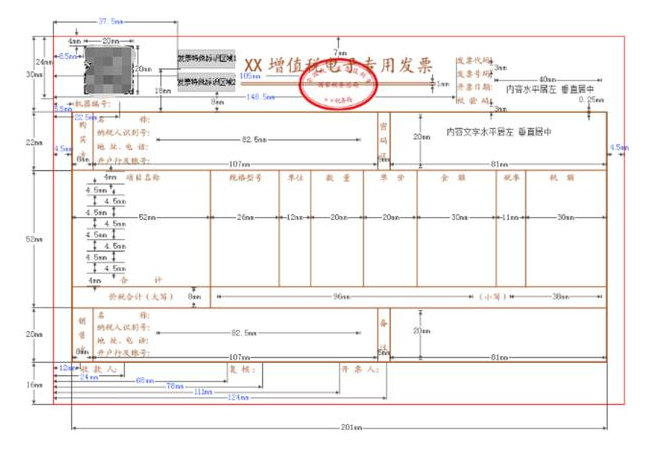

01、电子专票长啥样?

专票电子化对企业意味着什么?

根据现在已经在进行的试点来看,电子专票的条件已经具备,纸质专票取消也是必然。先来看电子专票长啥样呢?

全国增值税发票查验平台上,有了电子专票的最新信息,具体尺寸和样式写的很明确。

电子专票纵向分为票头、购买方、应税明细和合计、销售方和票尾五个部分,高度分别为30、22、52、20和16毫米。不包含票头、票尾的内框尺寸为201*94毫米。

发票规格为215mm×140mm。

同时,还附上了样图。就是长上面这样子的。

那么,专票电子化对企业意味着什么?

专票电子化的目的是,以票控账,以票审计,以票查税。

税务系统要想知道你每一次开票动作、每一次作废、每一次红冲,不仅要知道,而且要及时知道,而且要知道的越详细越好。

对企业而言,有好处,也有风险。

先说好处:降低企业成本,提升企业财务的数据化。具体来说:

发票电子化,能实现业务数据、财务数据、税务数据等等智能连接,申报也好,认证抵扣也好,以后操作会简化不少。

企业上下游的数据也能打通,自动对账会变成常态。总之,就是能让财务数字化,会计工作量也会一定程度上减少。

但是,对于虚开等违法行为,电子化之后,生存空间就更小了。同时,对于企业的财务流程、硬件等也是一种考验。

02、专票电子化

企业该如何应对?

对企业而言,应该安排财务部门抓紧学习、了解、熟悉电子专票的相关内容,改变升级报销流程。根据《关于规范电子会计凭证报销入账归档的通知》,完善电子会计凭证管理方式。

有条件的,自己安排IT部门弄;没条件的,找第三方帮忙。估计后面又会带动一个行业火起来。

另外,企业及相关财务人员,需要注意避免两个误区:

误区一:认为专票电子化是企业财务职能自身的事情,与业务部门关系不大。

从发票流转的全生命周期来看,专票电子化可能会涉及多个部门。

尤其对销售和采购部门影响很大。对于销售部门而言,与客户、渠道等开票需要沟通,自己的差旅、商务费报销也可能涉及专票。

对于采购部门而言,专票的电子化,企业与上游供应商之间的采购流程可能存在巨大的优化空间。

误区二:专票电子化是企业自身的事情,与产业链上下游无关。

在产业链中,存在交易来往的上下游企业或多或少会在资金流、发票流、物流管理等方面存在相互依赖的关系。

因此,专票电子化势必会导致企业在规划自身发票管理体系时,权衡上下游企业在发票管理上的偏好。对于在产业链上相对强势的企业来说,也可以借专票电子化的机会来进一步优化与上游供应商的供应链协同管理流程。

03、2020年增值税发票新规

全了!

一、所有小规模纳税人都能自开专票

【内容】增值税小规模纳税人(其他个人除外)发生增值税应税行为,需要开具增值税专用发票的,可以自愿使用增值税发票管理系统自行开具。选择自行开具增值税专用发票的小规模纳税人,税务机关不再为其代开增值税专用发票。

【注意点】

1.所有小规模纳税人(其他个人除外)均可以选择使用增值税发票管理系统自行开具增值税专用发票。

2.自愿选择自行开具增值税专用发票的小规模纳税人,税务机关不再为其代开。需要特别说明的是,货物运输业小规模纳税人可以根据自愿原则选择自行开具增值税专用发票;未选择自行开具增值税专用发票的纳税人,按照相关规定,向税务机关申请代开。

3.自愿选择自行开具增值税专用发票的小规模纳税人销售其取得的不动产,需要开具增值税专用发票的,税务机关不再为其代开。

【政策依据】《国家税务总局关于增值税发票管理等有关事项的公告》(国家税务总局公告 2019年第33号)

2.《国家税务总局关于货物运输业小规模纳税人申请代开增值税专用发票管理办法的公告》(国家税务总局公告2017年第55号)

二、取消认证期限

增值税一般纳税人取得2017年1月1日及以后开具的增值税专用发票、海关进口增值税专用缴款书、机动车销售统一发票、收费公路通行费增值税电子普通发票,取消认证确认、稽核比对、申报抵扣的期限。也就是说,不受360日认证确认、稽核比对、申报抵扣的期限的要求。

增值税一般纳税人取得2016年12月31日及以前开具的增值税专用发票、海关进口增值税专用缴款书、机动车销售统一发票,超过认证确认、稽核比对、申报抵扣期限,但符合规定条件的,仍可按相关规定,继续抵扣进项税额。

【政策依据】《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(国家税务总局公告2019年第45号)

三、六种情况增值税发票将被纳入异常凭证管理

【内容】符合下列情形之一的增值税专用发票,列入异常凭证范围:

1.纳税人丢失、被盗税控专用设备中未开具或已开具未上传的增值税专用发票;

2.非正常户纳税人未向税务机关申报或未按规定缴纳税款的增值税专用发票;

3.增值税发票管理系统稽核比对发现“比对不符”“缺联”“作废”的增值税专用发票;

4.经税务总局、省税务局大数据分析发现,纳税人开具的增值税专用发票存在涉嫌虚开、未按规定缴纳消费税等情形的;

5.商贸企业购进、销售货物名称严重背离的;生产企业无实际生产加工能力且无委托加工,或生产能耗与销售情况严重不符,或购进货物并不能直接生产其销售的货物且无委托加工的;

6.直接走逃失踪不纳税申报,或虽然申报但通过填列增值税纳税申报表相关栏次,规避税务机关审核比对,进行虚假申报的。

【注意点】

1.增值税一般纳税人申报抵扣异常凭证,同时符合下列情形的,其对应开具的增值税专用发票列入异常凭证范围:

(一)异常凭证进项税额累计占同期全部增值税专用发票进项税额70%(含)以上的;

(二)异常凭证进项税额累计超过5万元的。

2.增值税一般纳税人取得的增值税异常凭证的,尚未申报抵扣增值税进项税额的,暂不允许抵扣。已经申报抵扣增值税进项税额的,除另有规定外,一律作进项税额转出处理。

3.新办理增值税一般纳税人登记的纳税人,自首次开票之日起3个月内不得离线开具发票,按照有关规定不使用网络办税或不具备风险条件的特定纳税人除外。

【政策依据】《国家税务总局关于异常增值税扣税凭证管理等有关事项的公告》(国家税务总局公告2019年第38号)

四、收费公路通行费电子票据开具

1.ETC后付费客户索取发票的,通过经营性收费公路的部分,在发票服务平台取得由收费公路经营管理单位开具的征税发票;通过政府还贷性收费公路的部分,在发票服务平台取得暂由ETC客户服务机构开具的不征税发票。

2.ETC预付费客户可以自行选择在充值后索取发票或者实际发生通行费用后索取发票。

【注意点】1.在充值后索取发票的,在发票服务平台取得由ETC客户服务机构全额开具的不征税发票,实际发生通行费用后,ETC客户服务机构和收费公路经营管理单位均不再向其开具发票。

2.客户在充值后未索取不征税发票,在实际发生通行费用后索取发票的,通过经营性收费公路的部分,在发票服务平台取得由收费公路经营管理单位开具的征税发票;通过政府还贷性收费公路的部分,在发票服务平台取得暂由ETC客户服务机构开具的不征税发票。

【政策依据】《交通运输部、国家税务总局关于收费公路通行费增值税电子普通发票开具等有关事项的公告》(交通运输部公告2020年第17号)

了解详情

了解详情 长按左侧二维码关注

长按左侧二维码关注